El productor argentino está atravesando años muy complicados luego de tres sequías consecutivas, con rendimientos en las principales zonas productivas que sorprenden negativamente. En algún punto, los mejores precios internacionales de los últimos años fueron un punto a favor, pero se vieron opacados por la caída de rindes, altos derechos de exportación y una brecha cambiaria históricamente alta debido a una endeble situación macroeconómica.

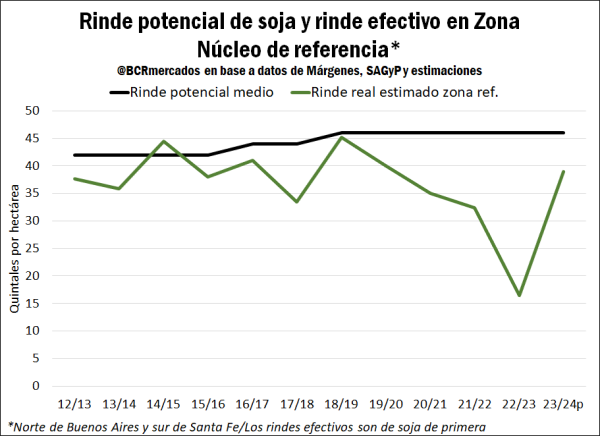

En el siguiente gráfico, se observa la evolución del rinde potencial medio de la soja en una subzona de la región núcleo especializada en la producción de la oleaginosa, contemplando el sur de Santa Fe y norte de Buenos Aires. Por otro lado, se vislumbra el rinde estimado promedio por la Secretaría de Agricultura para la soja de primera en los departamentos clave de dichas subzonas (Caseros, Constitución, General López, Junín, San Nicolás y Pergamino).

A partir de la campaña 2019/20, el rendimiento medio de la soja de primera en la principal zona productiva no paró de caer hasta el piso histórico de la campaña actual 2022/23. La brecha entre rendimientos efectivos y potenciales se amplió en sobremanera, con el resultado de la última campaña que se explica por registros de lluvias en 2022 que en muchas zonas fueron los más bajos de los últimos 100 años, sumado a temperaturas extremas durante el verano. De cara al nuevo ciclo 2023/24, las perspectivas son mejores en un contexto donde las lluvias finalmente acontecieron y los perfiles se están recargando, a la espera de que se confirme una recuperación importante en los rendimientos

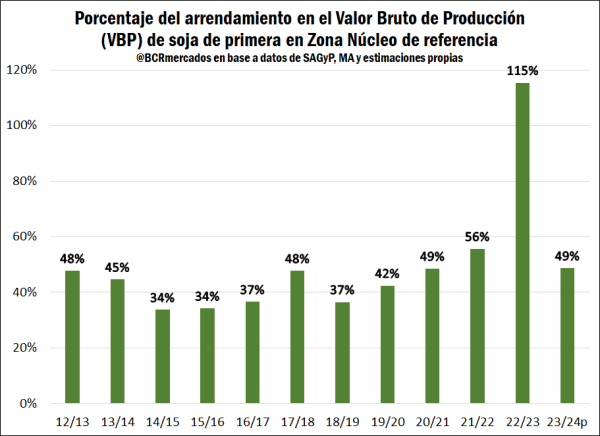

Siguiendo datos de la Secretaría de Agricultura, en la campaña 2022/23 se estima un área sembrada de soja de 1,07 millones de hectáreas en los departamentos analizados, de las cuales 714.282 hectáreas registran tenencia de terceros. Es decir, el 66% del área es trabajada por productores arrendatarios en la zona de referencia.

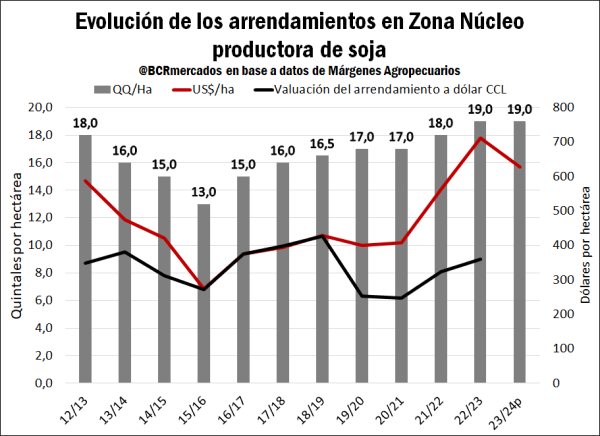

De esta forma, dada la alta proporción de arrendatarios, toma relevancia el rol del alquiler en la estructura de costos y su análisis histórico desde diferentes perspectivas. Desde la óptica del productor, el peso de los arrendamientos en quintales por hectárea para la región núcleo productora de soja vienen creciendo desde la campaña 2016/17, tras una caída importante del 28% entre la campaña 2012/13 y 2015/16. Recién en la campaña 2021/22 se recuperaron los niveles del ciclo 2012/13. Asimismo, en el contexto de la sequía histórica 2022/23, el mercado terminó fijando arrendamientos al alza y hoy se estiman en 19 qq/ha con posibilidad de encontrar valores en torno a 20 qq/ha.

Siguiendo a Márgenes Agropecuarios, la inestabilidad macroeconómica sumado a las mejores expectativas de 2024, llevaron a que los valores de arriendo se mantuvieran firmes en guarismos altos para el ciclo 2023/24, lo cual no se condice con la débil situación financiera de los productores derivadas de una sequía sin precedentes.

En otras circunstancias, con una mala cosecha en el ciclo previo y con perspectivas de precios a la baja para los granos en los mercados, habrían derivado en bajas en los valores de arriendo. No obstante, parece que primó las buenas expectativas del año entrante y la demanda se mantuvo firme, sin factores que terminen presionando a la baja. Es decir, el productor quiere mantener su posición, donde quizás la variable de ajuste fue la escala productiva en caso de que no se obtuvo el suficiente financiamiento a través de crédito bancario y de proveedores.

Desde la óptica del arrendador, el alquiler en dólares – oficiales – por hectárea se incrementó fuertemente los últimos años, producto del salto en el precio de la soja a nivel internacional y, en menor medida, por el aumento de los quintales de soja cobrados por hectárea. No obstante, el contexto de una brecha cambiaria cada vez más amplia no permitió al propietario captar buena parte de esa suba de precios medidos en dólares. Al realizar la valuación del alquiler al dólar que rige en el mercado financiero, se está lejos de alcanzar un récord. Más aún, la brecha entre la valuación a dólar oficial y financiero es la más amplia desde al menos la campaña 2012/13, considerando que para el período bajo análisis solo entre la campaña 2015/16 y 2018/19 se tuvo el mercado de cambios unificado.

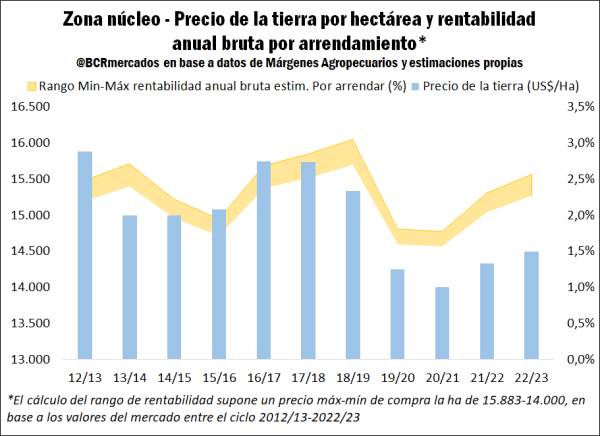

Por último, desde la óptica del inversor en campos para arrendamiento, en el siguiente gráfico se presenta la evolución del precio de la hectárea en la Zona Núcleo productiva y un ejercicio teórico del rango de la rentabilidad anual bruta por arrendar la tierra para producción agrícola. En base a la estimación del monto de alquiler en dólar “billete” de cada año en particular, la rentabilidad final dependerá del precio al cual se compró la hectárea. Para este ejercicio se utilizó un rango de precio de la hectárea entre 14.000-15.883 dólares, siendo valores de mercado que rigieron entre la campaña 2012/13 y 2022/23.

De esta forma, se puede arribar a la conclusión que los inversores que compraron campos agrícolas para arrendar en la región núcleo más productiva de Argentina, obtuvieron una rentabilidad bruta teórica anual de entre 1,56% y 3,1% para el período bajo análisis. Todo ello en base a los supuestos anteriormente presentados de precio de la tierra, monto de alquileres y cotizaciones del dólar en los diferentes momentos del tiempo.

A modo de conclusión, el peso del alquiler para el productor agrícola viene presentando una tendencia creciente a raíz de la caída de los rendimientos y el aumento del arrendamiento en quintales de soja por hectárea. Mientras que, por el lado del inversor en tierra agrícola para arrendar, no se logra percibir una rentabilidad extraordinaria a pesar de los precios internacionales altos que rigieron en los últimos años y el cobro de alquileres más altos en quintales. Esto sucede debido a que el sector agrícola cuenta con dos factores clave que juegan totalmente en contra del margen de rentabilidad – tanto del arrendador como el arrendatario – que son los derechos de exportación y la brecha cambiaria.

No abordaremos en esta nota otros aspectos polémicos que son planteados por muchos informantes en este tema. Ellos son:

a) La protección de los suelos arrendados y su sustentabilidad futura al supuestamente haber bajado la fertilización en las últimas campañas.

b) Algunos operadores indican que, después de la pandemia, habría aumentado la concentración económica en los arrendamientos, con una elevada presencia de capitales y fondos que no provienen de los operadores tradicionales del sector granario.

c) Las ventas de campos producto de cuestiones hereditarias y las compras de estos con el objetivo de colocar fondos disponibles que no encuentran atractivo en otras inversiones financieras, ante la inestabilidad macroeconómica.