La fuerte demanda internacional por derivados de soja impulsa el crush de las fábricas aceiteras en Argentina. De cumplirse la programación de embarques, en octubre podría registrarse el segundo mayor volumen para el mes de despachos de aceite de soja.

La redención productiva de soja es total, y ya han quedado lejos las secuelas de la grave sequía que azotó la cosecha 2022/23 potenciando cualquier indicador en términos interanuales. Este escenario se ve favorecido gracias a la coincidencia de eventos globales que potenciaron la demanda de derivados de soja a nivel internacional.

En un proceso de fuerte ajustes de precios relativos, hoy las cotizaciones FOB por cualquier ítem de exportación del complejo se encuentran por debajo de los niveles promedios del último cuatrienio, fruto de la elevada oferta de las principales regiones exportadoras. Sin embargo, precios atractivos para la demanda junto con la necesidad de cubrir la escasez de productos sustitutos, han llevado a una puja interesante por aceite, harina y porotos de soja argentinos.

Molienda de soja

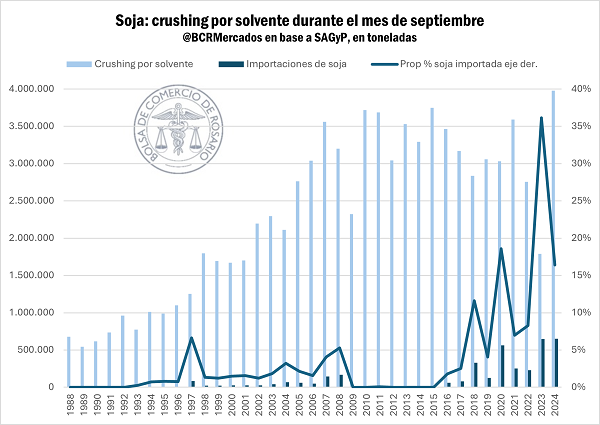

Este factor ha impulsado significativamente la molienda interna de soja sobre las fábricas argentinas, que acumula en lo que va de la campaña casi 23 Mt de soja procesada, 50% más que a esta altura el año pasado y dentro del top 7 de campañas con mayor nivel de crush a septiembre.

Particularmente, durante el mes de septiembre de este año, la molienda por solvente de soja llegó prácticamente a 4 Mt. No se conoce otro septiembre en la historia donde se hayan procesado un volumen semejante, siendo récord absoluto. Así más que se duplicó el nivel de molienda de septiembre del 2023 y se ubicó 6% por encima del último récord durante el noveno mes del 2015.

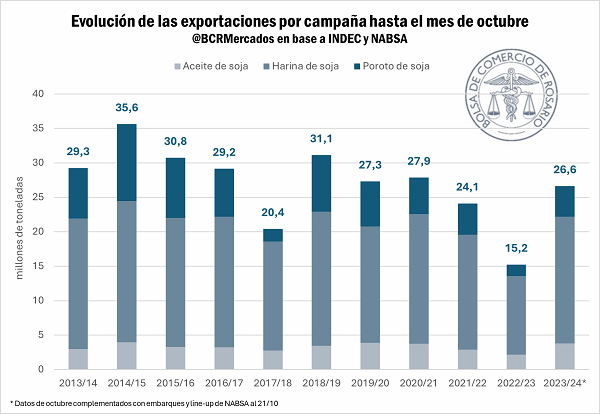

Del otro lado de la ecuación, las exportaciones del complejo oleaginoso casi que duplican las del año pasado y vuelven al nivel del promedio de las últimas campañas. De mantenerse la tendencia y teniendo en cuenta los buques embarcados y las toneladas que restan embarcar durante octubre, este sería el nivel de exportación más alto en tres años para el complejo. En concreto, sólo observando la dinámica exportadora por aceite de soja, de cumplirse con el line-up para octubre, sería el segundo mayor volumen exportado de aceite para este mes, solo por debajo de la campaña 2006/07.

La puja en el mercado internacional por aceite se puede graficar en la fortaleza de las primas FOB negociadas sobre Chicago, que pasaron de estar negativas en un -20% a principios de año, hasta 17% positivas en octubre; ello al tiempo que el contrato de futuros de aceite en CBOT retrocedió un 10% desde enero.

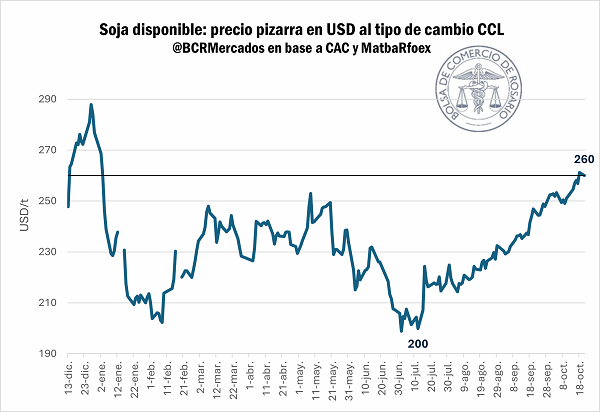

Simultáneamente, la robusta demanda externa se traduce en un mayor interés por originar mercadería en el mercado local argentino. En este sentido, durante octubre la pizarra por soja rompió el techo de los ARS 300.000/t y llegó a negociarse por encima de los ARS 315.000/t. Más allá de la aún persistente inflación, teniendo en cuenta la dinámica de los dólares financieros, hoy en día la pizarra de soja se negocia, al tipo de cambio CCL, muy por encima de los valores recientes y ha alcanzado máximos desde enero de este año.

A pesar de la mejora en los precios, gran parte de la oferta local queda sin comprometer. Esto es, teniendo en cuenta las estimaciones de producción y los stocks iniciales para esta campaña, solo se ha comprometido hasta al 16/10 el 60% de la oferta local de soja, cuando la media es del 74% a esta altura y comparando con campañas con niveles de oferta similares (2010/2011; 2011/2012) el atraso promedio es de 22 p.p., solo estando cerca de guarismos observados durante el año electoral en el cual se desarrolló la campaña 2019/20.

Complementando la oferta local, en septiembre se importaron 652.558 toneladas de soja, más alto que lo importado el mismo mes la campaña pasada y configurando así el septiembre con mayor importación de soja que se tenga registro. Por lo pronto, todo parecería indicar que octubre corre con la misma tónica, ya que siguiendo los datos de certificación de SENASA se habrían adquirido en el exterior 488.000 toneladas.

Dinámica comercial por maíz

Ya alejándonos cada vez más del fin de la cosecha 2023/2024 por maíz y enfocados en la dinámica de la siembra para la nueva campaña (2024/2025), los compromisos por el cereal mantienen un ritmo más discreto, que ha tendido a desacelerarse aún más durante el último par de semanas, coherente con la estacionalidad de la comercialización.

En el cuadro general, las compras acumuladas por maíz se encuentran en línea con los guarismos promedios de las últimas campañas, dato no menor dada la dinámica del ciclo comercial 2023/24. Sin embargo, aún resta fijar precio al 45% de la oferta total, viendo un atraso relativo de 11 p.p. en comparación a años “normales”.

Sobre el mercado local, principalmente la exportación ha salido a buscar continuamente mercadería para entregas entre noviembre y diciembre, llegando a ofrecer recientemente ARS 180.000/t, donde al igual que ocurre con soja, dado la evolución de las cotizaciones de los dólares financieros, al tipo de cambio CCL, el valor de la pizarra en dólares es el más alto desde enero.

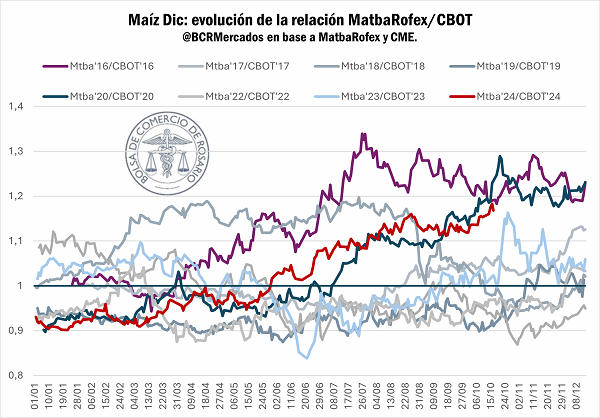

En el término, la posición DIC’24 por maíz cotiza en torno a los USD 190/t, llevando a la relación entre MatbaRofex y el mercado a término de Chicago a niveles históricamente elevados. Con los guarismos actuales, el maíz en argentina cotiza 17% más que en CBOT, y a priori, sería comparable con niveles alcanzados durante la 2015/16 y 2019/20 siendo que en la primera no estaban vigentes los derechos de exportación y en la segunda Estados Unidos se encontraba en plena guerra comercial con China.

Sin embargo, en gran parte, esta diferencia es explicada por las distorsiones que genera el tipo de cambio exportador sobre los contratos futuros. De tomar como proxy el FAS teórico para diciembre, la ratio entre la plaza local y Chicago vuelve a niveles más cercanos al promedio, aunque aún por encima del entero.

*El maíz y la soja hilvanan más de cuatro ruedas consecutivas al alza en CBOT

Luego de haber llegado nuevamente a rondar valores mínimos de cuatro años, tanto la soja como el maíz se preparan para cerrar una semana en verde, con subas de 2% para la oleaginosa y de casi 4% para el cereal.

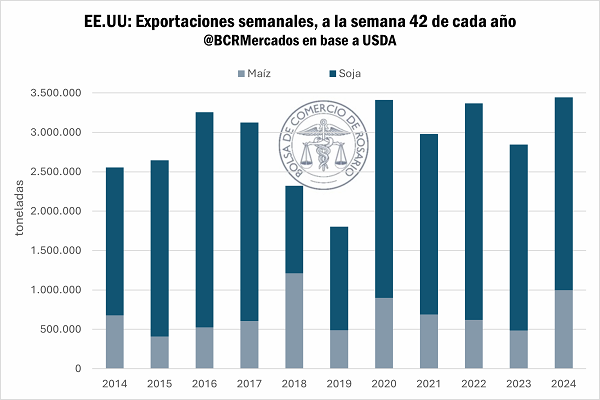

La aparición de lluvias sobre el hemisferio sur calmó de momento las preocupaciones por los suministros de granos gruesos a nivel internacional, lo que parece reafirmar el sentimiento general del mercado por un nivel de holgado de oferta. Sin embargo, lo que primó en Chicago esta semana, fueron los auspiciantes datos de exportaciones, no solo los continuos anuncios de ventas diarias, sino que el informe de exportaciones semanales publicado durante este jueves vino a confirmar la intensa demanda por granos norteamericanos.

El volumen exportado de maíz es el más alto para la semana en seis años, mientras que en soja es 3% mayor a lo exportado durante el año pasado. A demás, las especulaciones en torno al resultado de los comicios de fin de año en Estados Unidos y una posible reedición de la guerra comercial entre los del norte con China, parece jugar a favor de las cotizaciones en el muy corto plazo, gracias a la supuesta anticipación de los asiáticos acelerando las compras de soja.