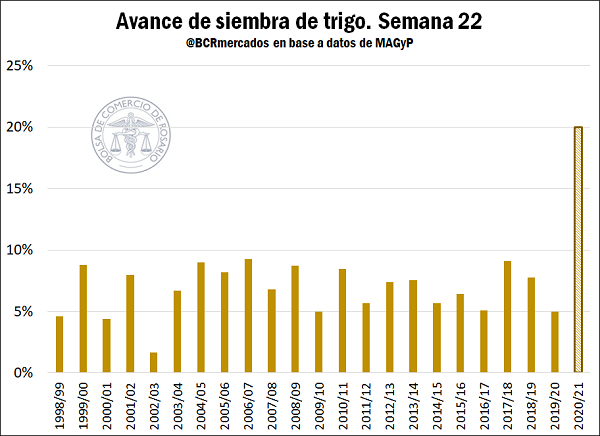

La siembra alcanza el 20% del área prevista y es récord para la fecha. Los precios cedieron terreno en las últimas semanas y junto con éstos, los volúmenes comercializados de trigo a cosecha.

La campaña de trigo 2020/21 en nuestro país tiene buenas posibilidades de marcar un récord productivo, con una intención de siembra que apunta a las 7 Mha y una producción potencial de 22 Mt, de acuerdo a los rindes tendenciales. La siembra comenzó de muy buena forma, habiéndose completado a la fecha un avance sobre el 20% del total del área prevista, según información relevada por el Ministerio de Agricultura, Ganadería y Pesca (MAGyP); esto se encuentra significativamente por delante del 5% que se registraba a misma fecha del año 2019 y resulta el ritmo más rápido de siembra para fines de mayo desde que se tiene registro.

Destaca el gran ritmo con el que avanzaron las tareas en la provincia de Córdoba (provincia que concentra cerca del 20% triguera del área nacional), con departamentos que alcanzaron máximos de 80% sobre el total proyectado, dando un total provincial del 42%. En las provincias de Catamarca, Tucumán y Santiago del Estero (Exceptuando Quimili) el organismo da por finalizada la siembra. En la provincia de Santa Fe, el avance del 11% sobre las casi 1,4 Mha proyectadas también se ubica significativamente por encima del 4% que se llevaba en la campaña previa.

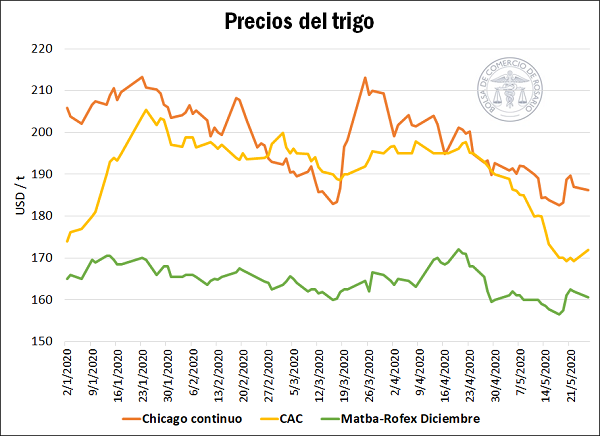

En cuanto al panorama en los mercados, el trigo venía siendo el que mejor estaba soportando la embestida que la pandemia de coronavirus implicó para los precios commodities agrícolas en general, incluso experimentó un promisorio incremento entre la segunda mitad de marzo y primera mitad de abril en el mercado doméstico, que sirvió para que los productores cierren precio sobre parte de la producción de forma anticipada.

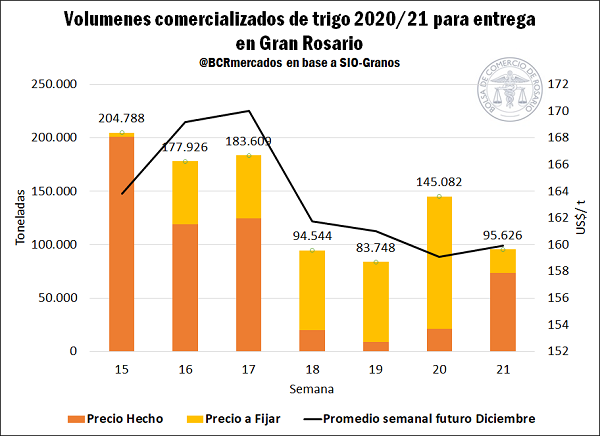

El panorama parece haberse revertido en las últimas semanas, con Chicago cayendo US$ 20/t desde su máximo del 25 de marzo, y los futuros a diciembre del mercado MATBA-ROFEX cayendo unos US$ 10/t después de haber tocado el máximo en la vida del contrato (US$ 173/t). En este marco, los precios internos de compra por parte de la exportación han descendido en la plaza local, y hoy resulta difícil encontrar condiciones de compra que convenzan a los productores a fijar precio de una campaña que recién comienza a sembrarse. En este sentido, en la semana las ofertas abiertas de compra por parte de la demanda se encontraron en torno a los US$ 155/t para la entrega en los meses de noviembre/diciembre, lejos de los US$ 170/t a los que se cerraron el grueso de los negocios a precio hecho en la primera mitad de abril.

No es de extrañar, entonces, que haya amainado la intensidad con la que empezó a desarrollarse la campaña comercial de la 2020/21, y que la proporción de los negocios que se cierran con precios a fijar se haya incrementado notablemente.

En cuanto al Mercado de Chicago, el cereal presentó una tendencia bajista en el correr de la última semana hasta el día miércoles, obteniendo un repunte importante en la jornada de ayer que le permitió recuperar terreno. Las preocupaciones actuales respecto a la condición de los cultivos en Estados Unidos y los posibles efectos adversos del pulso seco en la región europea, prestan algo de soporte a este mercado.

No obstante, según los datos provistos por la US Commodity Futures Trading Commission (CFTC) hasta el día 19 de mayo, los comerciantes han ampliado las posiciones cortas netas en futuros de trigo de EE.UU. indicando cierta perspectiva bajista en el mercado, hasta el último dato publicado.

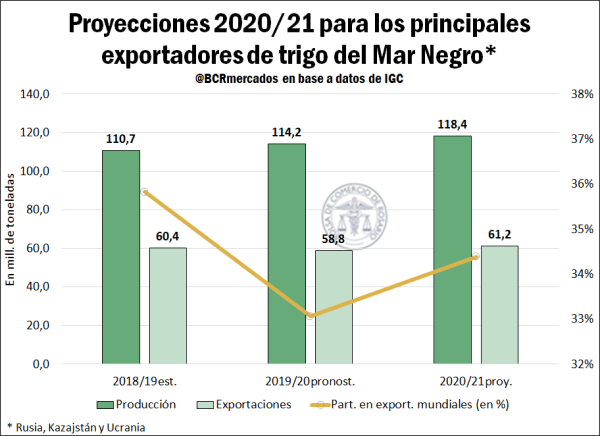

Por otro lado, en la jornada de ayer el International Grain Council (IGC) publicó un nuevo informe mensual con sus perspectivas para los mercados granario. En cuanto a las estimaciones mundiales, se proyecta para el ciclo 2020/21 una producción de 766,1 Mt de trigo, lo que se ubicaría levemente por encima de la campaña 2019/20 (↑0,56%).

La falta de lluvia durante abril contribuyó a la incertidumbre del rendimiento y las expectativas de recortes en la producción, no solo en la Unión Europea sino que también en el Mar Negro. Si bien en EU-27 se proyecta una merma del 5% en la producción, los niveles de humedad en la región han mejorado, disminuyendo las probabilidades de una caída tan acentuada.

En cuanto al Mar Negro, dicha región desempeña un papel muy importante en el mercado mundial de trigo y a pesar del ajuste esperado en la producción de Ucrania, Rusia y Kazajtán han coadyuvado para mantener el producto de la región al alza por tercera campaña consecutiva. Respecto al volumen de exportaciones también se espera una leve alza, mientras que en conjunto estos tres países abastecerían el 35% de las exportaciones mundiales incluso a pesar de la gran recuperación productiva que se aguarda en Australia.